後継遺贈型受益者連続信託の活用は100年先にも想いが残る?

後継遺贈型受益者連続信託は、信託法改正の目玉のひとつです。

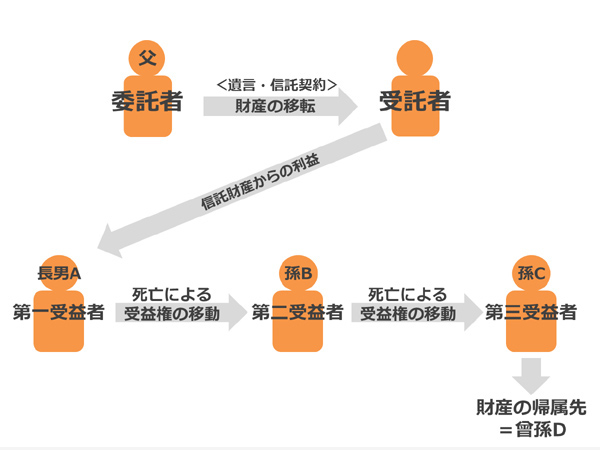

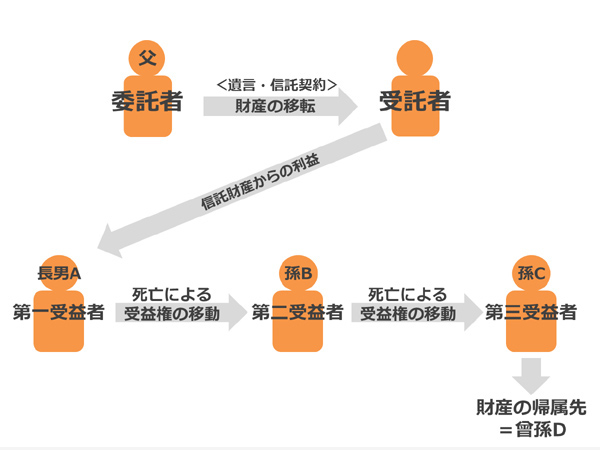

このスキームは、信託の受益者をAと断定するわけではなく、Aが亡くなった後は、Bを受益者にする。

Bが亡くなった後はCを受益者にするという風に、あらかじめ決めておくことができる手法です(図参照)。

このスキームは、信託の受益者をAと断定するわけではなく、Aが亡くなった後は、Bを受益者にする。

Bが亡くなった後はCを受益者にするという風に、あらかじめ決めておくことができる手法です(図参照)。

例えば「自分が死んだら長男Aに遺産を相続させる。その後、長男Aが死んだ場合は、残った財産を孫であるBに承継させる」などの事例を挙げることができます。

では、何世代でも承継可能なのでしょうか?

この遺贈型受益者連続信託を活用することで、受益権の承継は、受益者が何度指定されていても構いません。

信託を設定する時に、受益者が存在している必要はありませんので、まだ生まれていない孫や第三者を受益者として定めておくことも問題ありません。

ただし、信託法第91条により、信託できる期間は、信託が設定されたときから30年を経過後に新たに受益権を取得した受益者が死亡するまで又は当該受益権が消滅するまでとされています。

つまり、30年を経過した後は、受益権の新たな承継は一度しか認められません。

いわゆる「30年ルール」と呼ばれています。

(図)

【活用事例】子供のいない夫婦のケース

■長男であるAは、土地とその敷地内の建物(アパート・マンション等)を所有

■主な収入は、その地代と建物賃料

■妻Bとの間に子供はおらず、Aの相続人は妻Bと弟Cである

※ポイント

Aは、妻Bに不自由をさせたくないので、遺産はすべて妻Bに譲りたい。

しかし、次に妻Bが死亡すれば、築きあげた不動産が妻の親族に渡ることになってしまう。

したがって、妻Bが死んだ後は、弟C及び甥であるCの長男Dへ承継させたいと希望している。

通常の相続では、最終的に甥Dに財産を承継させるためには、妻Bにその旨の遺言書を書いてもらう必要があります。

しかし、それは妻Bの意思次第なので、妻Bの気持ちが変われば、Aの知らない間や、Aの死後に遺言書を書き直されるリスクがあり、甥Dが相続できるという保証はありません。

そこで信託のスキームを使用することで、Aの希望を反映させた財産承継の道筋として、最終的にAの先祖の不動産を甥Dに相続させることができます。

なお、遺言によらず、Aと甥Dの間で信託の契約をし、Aの生存中は受益者をAにし、Aの死後は受益者をBにするという遺言代用信託も可能です。

遺言代用信託は、また次回お話しします。

最後に注意点を挙げます。

後継遺贈型受益者連続信託は相続税の節税には使えません。

後継遺贈型受益者連続信託の場合、受益者の死亡による受益権の承継が発生するたび、当該受益権(元本受益権+収益受益権)が財産権として相続税の課税対象となります。

つまり、節税という視点ではなく、オーナーがどのような承継を考えるかという視点が最も重要です。

不動産業のための登記・相続講座

では、何世代でも承継可能なのでしょうか?

この遺贈型受益者連続信託を活用することで、受益権の承継は、受益者が何度指定されていても構いません。

信託を設定する時に、受益者が存在している必要はありませんので、まだ生まれていない孫や第三者を受益者として定めておくことも問題ありません。

ただし、信託法第91条により、信託できる期間は、信託が設定されたときから30年を経過後に新たに受益権を取得した受益者が死亡するまで又は当該受益権が消滅するまでとされています。

つまり、30年を経過した後は、受益権の新たな承継は一度しか認められません。

いわゆる「30年ルール」と呼ばれています。

(図)

【活用事例】子供のいない夫婦のケース

■長男であるAは、土地とその敷地内の建物(アパート・マンション等)を所有

■主な収入は、その地代と建物賃料

■妻Bとの間に子供はおらず、Aの相続人は妻Bと弟Cである

※ポイント

Aは、妻Bに不自由をさせたくないので、遺産はすべて妻Bに譲りたい。

しかし、次に妻Bが死亡すれば、築きあげた不動産が妻の親族に渡ることになってしまう。

したがって、妻Bが死んだ後は、弟C及び甥であるCの長男Dへ承継させたいと希望している。

通常の相続では、最終的に甥Dに財産を承継させるためには、妻Bにその旨の遺言書を書いてもらう必要があります。

しかし、それは妻Bの意思次第なので、妻Bの気持ちが変われば、Aの知らない間や、Aの死後に遺言書を書き直されるリスクがあり、甥Dが相続できるという保証はありません。

そこで信託のスキームを使用することで、Aの希望を反映させた財産承継の道筋として、最終的にAの先祖の不動産を甥Dに相続させることができます。

なお、遺言によらず、Aと甥Dの間で信託の契約をし、Aの生存中は受益者をAにし、Aの死後は受益者をBにするという遺言代用信託も可能です。

遺言代用信託は、また次回お話しします。

最後に注意点を挙げます。

後継遺贈型受益者連続信託は相続税の節税には使えません。

後継遺贈型受益者連続信託の場合、受益者の死亡による受益権の承継が発生するたび、当該受益権(元本受益権+収益受益権)が財産権として相続税の課税対象となります。

つまり、節税という視点ではなく、オーナーがどのような承継を考えるかという視点が最も重要です。

不動産業のための登記・相続講座