今年から変更された「贈与税」に関する法改正のまとめ

2024年が始まりました。

今年最初のメルマガでは、2023年度の税制改正で大きく注目を集めた、「贈与税に関する法改正」について、簡潔にポイントだけ整理して解説いたします!

ぜひ最後までご覧ください。

【贈与税とは?】

生前に個人から受け取った財産に課せられる税金のこと

【相続税に加算する生前贈与の期間が「7年」に延長】

暦年贈与の制度を使う場合、受贈者(財産をもらう方)1名につき、毎年110万円までは贈与税はかかりません。

ただ、贈与者が生前贈与をしてから3年以内に亡くなった場合、「相続又遺贈で財産を取得した者」が相続発生前3年以内に贈与を受けた財産は、相続税の課税対象財産に加算して相続税を算出・納税する必要があります。

この「相続税の持ち戻し」の対象期間(「相続税の加算期間」とも言います)を「3年」から「7年」に延長するというのが今回の法改正の重要ポイントです。

【持ち戻し対象期間の延長に関する適用開始時期】

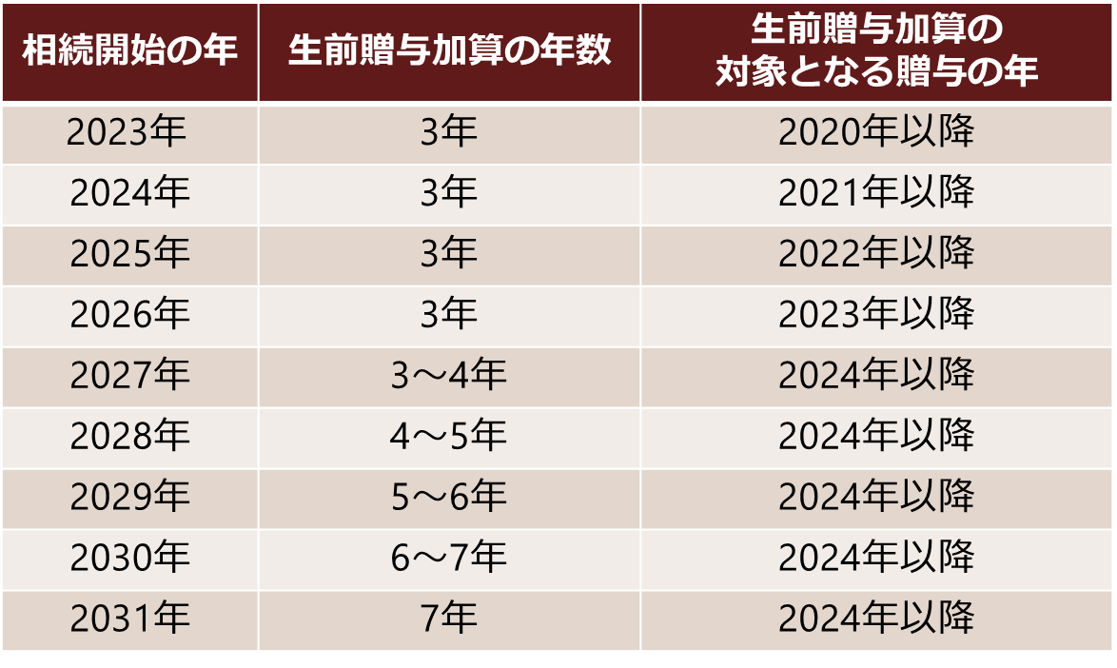

この改正は、今年(令和6年)の1月1日以後の生前贈与から適用され、段階的に生前贈与の持ち戻し期間が延長されます。

従って、実際に3年よりも延長した取扱いを受けるのは、2027年(令和9年)からの相続が対象となります。

これをまとめますと、下記の表のとおりになり、最終的には2031年1月1日以降の生前贈与からは完全に7年間の加算期間に移行されます。

【相続時精算課税制度の簡略化】

「相続時精算課税制度」とは、60歳以上ご両親又は祖父母から、20歳以上の子又は孫に対し、2,500万円を限度とした生前贈与の贈与税を非課税にして、贈与者が亡くなったときに、その生前贈与分を相続財産に含めて、相続税で精算する制度です。いわば、贈与税と相続税を一体化を促進する制度と言えます。

今回の改正により、相続時精算課税制度を利用した場合でも、年間110万円までの贈与は確定申告不要となります。また、この制度を利用した場合は、年間110万円まで贈与は前述の「相続税の持ち戻し」の対象から外れることになりました。

その結果、相続税の持ち戻し対象期間が「7年」に延長されたこととの比較において、これまで使いづらかった相続時精算課税制度を上手に活用することで、節税効果を図ることも可能になりました。

どちらの制度をいつ利用した方がより節税効果が高いのか、今一度、相続の専門家を交えて、検討することをおススメいたします。

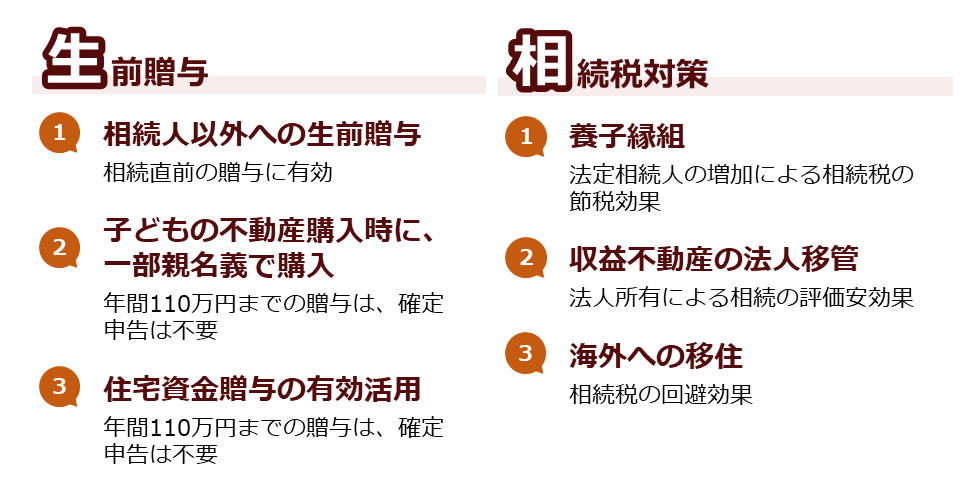

【代表的な相続税対策の実行例】

最後に、代表的な節税策を下記に記載いたします。ただし、下記以外にも検討すべき施策がございますし、どの施策をいつどのように実行・併用すべきかは専門的知識も求められますので、相続・争族・相続税に精通した専門家にご相談されると良いでしょう。